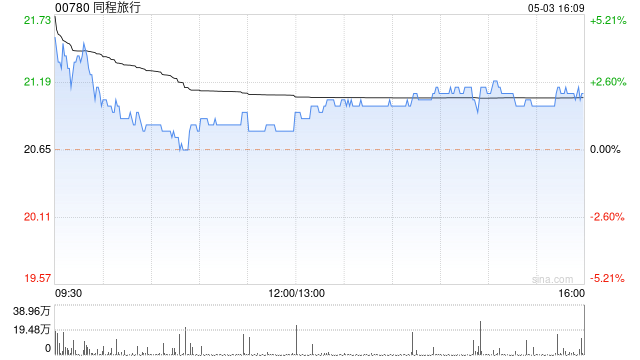

中国银河证券发布研究报告称,维持同程旅行(00780)“推荐”评级,预计2024-2026调整后净利润为27亿元/36亿元/45亿元。公司出境游业务拓展进程良好,补贴力度逐渐回收和精细化投放下销售及营销开支在营收中占比大幅下降,同时takerate持续改善,公司未来业务增量和盈利能力均有较大提升空间。

事件:公司发布第三季度业绩报告。3Q24公司实现营收49.9亿元/同比+51.3%,整体增速超越此前预期;核心OTA业务营收40.1亿元/同比+21.6%,符合预期;归母净利润7.9亿元/同比+55.5%;Non-GAAP净利润9.1亿元/同比+46.6%。

中国银河证券主要观点如下:

酒店takerate提升推动板块营收增长,国际机票及地面交通营收增长强劲。

分板块来看:1)住宿预订板块营收13.8亿元/同比+22.2%,营收增速优于ADR和整体酒店间业量增速,主要受益于酒店takerate的提升,同时国际间夜数同比+130%。;2)交通票务实现营收20.3亿元/同比+20.6%,收入达到历史新高,主要得益于国际机票票量同比增长超110%,同时通过完善慧行智能出行系统提高火车票务的变现能力;3)其他收入达6.1亿元/同比+23.7%,主要受酒管业务和线上度假业务的强劲增长。4)度假板块实现营收9.8亿元。

公司付费用户增势稳定,3Q出行旺季拉动ARPU值提升。

截至3Q24,公司平均月付费用户达4640万人/同比+5%;年付费用户/年累计服务用户分别达到2.3亿人/18.8亿人,同比+3.4%/19.9%;3Q24ARPU为70元左右,环比提高约6元。公司不断完善微信生态系统,积极推广自有APP,在稳定存量客户的同时着重发掘现有客户业务的变现能力,提高消费频次和ARPU值。

公司整体投放和补贴效率提升,核心OTA业务盈利能力再增强。

3Q24公司毛利率为63%/同比-11.2pct/环比-1.2pct。费用端来看,服务开发开支/销售及营销开支/行政开支分别为5.1亿元/14.7亿元/3.3亿元,在营收中占比为10%/29%/7%,占比同比-4pct/-9.1pct/+0.6pct,环比-1.5pct/-6pct/+0.2pct,预计主要得益于补贴和广告投放精细化和takerate的持续改善。整体效率优化下,3Q24Non-GAAP净利率为18%/同比-0.6pct,核心OTA平台Margin为31%/同比+6pct/环比+7pct,为疫后新高,同时也好于疫前同期水平。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号