专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,新筑股份发布公告,拟以非公开协议方式向公司控股股东四川发展(控股)有限责任公司(以下称“四川发展”)的全资子公司四川发展引领资本管理有限公司(以下称“引领资本”)转让所持有的四川发展兴欣钒能源科技有限公司(以下称“川发兴能”)60%股权,该部分股权对应作价9180万元。

此次转让标的川发兴能主业是全钒液流电池电解液,成立不满一年,至今0收入,资产评估却增值60%。借助此次溢价出售,新筑股份不仅收回了资金,还由此增厚了3000多万的利润。

2022年,四川发展还曾以9.73亿元,将晟天新能源51.60%股权出售给新筑股份,交易至今两年,标的已实现净利润近4亿元。

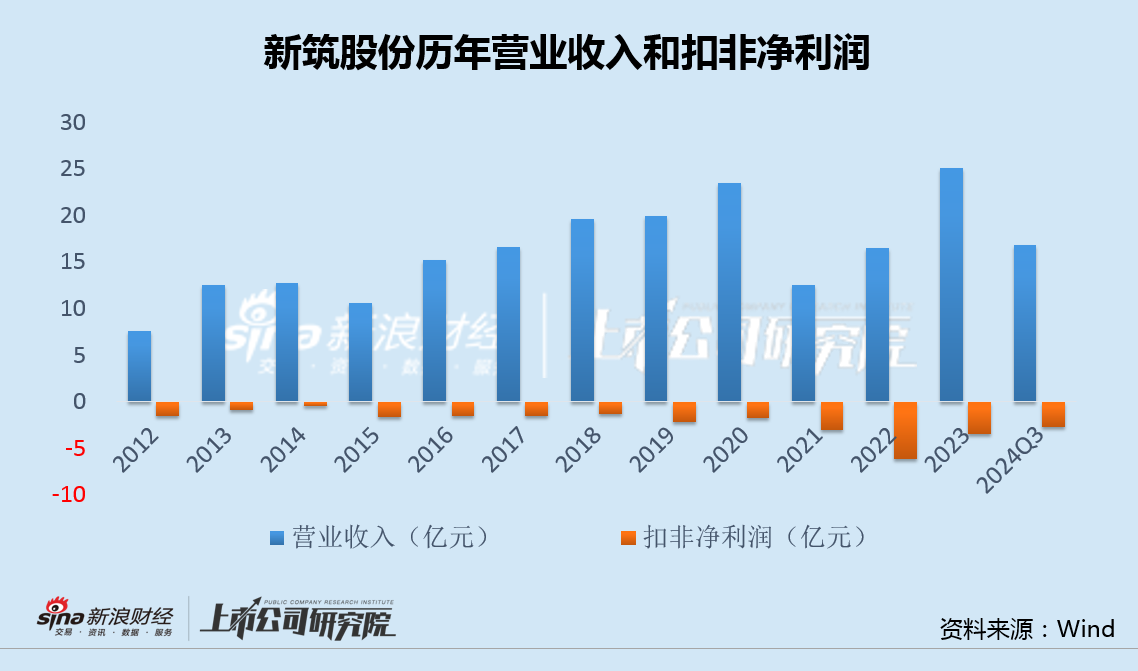

然而,即便大股东先后出手为上市公司解困,也未能扭转后者的经营困境。2021年至2023年,新筑股份连续三年亏损,扣非净利润更是连续12年为负,今年前三季度亏损仍在扩大,负债率也攀升至84%的历史新高。

值得注意的是,上市公司业绩不佳却并未耽误大股东挣钱。2019年,四川发展在股价底部包揽定增,目前浮盈超2亿;2023年11月,四川发展再次出手,又一次在股价底部包揽定增。若此次定增最终落地,四川发展将再获超过4亿的浮盈。

大股东溢价接盘0收入钒电池标的 此前曾注入高盈利光伏资产

新筑股份日前公告称,拟以非公开协议方式向公司控股股东四川发展,转让所持有的川发兴能60%股权,交易作价9180万元。

公告显示,川发兴能成立于2023年12月,主要从事全钒液流电池电解液研发、生产及销售业务,目前具备一条年产量1500立方米的短流程钒电解液示范生产线,并正在建设年产6万立方米短流程钒电解液制备项目。

2024年前8个月,川发兴能营业收入为0,净利润-426.99万元,而截至2024年8月31日的全部权益账面值为9573.01万元,评估值为1.53亿元,增值率达59.82%。同时经初步测算,本次交易预计将为新筑股份带来税前利润约3180万元。

也就是说,借助此次溢价出售,新筑股份不仅收回了近亿元的资金,还由此增厚了3000多万元的利润。而此前,新筑股份轨交装备主业自2012年起已连续12年亏损。

事实上,这并不是四川发展第一次出手相助。2022年,四川发展曾以9.73亿元将晟天新能源51.60%股权出售给新筑股份。

资料显示,晟天新能源主业是光伏电站投资建设。截至2024年6月,晟天新能源已在全国范围内投资建设22座光伏电站,含运营、在建、拟建项目等在内的总装机规模1958.52MW。

2022年,晟天新能源实现营收5.38亿,净利润1.32亿;2023年实现营收5.97亿,净利润1.53亿;2024年上半年实现营业收入3.26亿,净利润0.94亿。

交易至今,晟天新能源累计实现净利润3.8亿元,期间为上市公司贡献业绩近2亿,然而即便如此,新筑股份仍连续亏损。

今年12月11日,新筑股份公告,拟向控股股东四川发展借款3.0亿元,借款期限3年,年利率6.0%,用于借新还旧。

从业绩到资金,大股东四川发展全方位扶持新筑股份为其解困,但仍未能扭转后者的经营困境。

主业连亏12年、负债率攀至84%新高 大股东两次精准包揽定增浮盈巨大

2021年至2023年,新筑股份归母净利润分别为-2.86亿、-5.67亿和-3.42亿,连续三年亏损,扣非净利润更是从2012年起连续12年为负。今年前三季度,公司归母净利润-2.55亿,扣非净利润-2.71亿,同比分别扩大20.22%和24.67%。

连续多年主业亏损的同时,公司资金压力也与日俱增。近十年来,新筑股份负债率连年攀升,今年三季度末达到84%,创下公司历史新高,各类有息负债合计近80亿。

值得注意的是,新筑股份业绩不佳却并未耽误大股东四川发展挣钱。

2019年7月股价低迷之际,新筑股份宣布定增计划,拟募资7亿元,用于偿还金融机构贷款和发行费用。四川发展旗下的四川发展轨道交通产业投资有限公司以4.27元/股的价格,包揽全部1.22亿股定增,目前浮盈超2亿。

2023年11月,新筑股份再次宣布定增预案,拟以3.88元/股的价格,向四川发展轨道交通产业投资有限公司定向发行2.31亿股,募资8.95亿元,用于偿还金融机构贷款。不出意外,大股东四川发展又一次在股价底部出手,包揽全部定增。

若此次定增最终落地,四川发展将再度收获超过4亿的浮盈。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号